この記事でわかること

- 各銀行の金利タイプ、金利の違い

- 各種手数料の比較、相違点

- 団体信用生命保険の手厚さの違い

- これらを踏まえたうえで、どちらの銀行を選ぶべきなのか?

本記事では札幌市近郊にお住まいの人が最適な住宅ローンを見つけられるよう、北洋銀行と北海道銀行の住宅ローンを徹底的に比較したいと思います。

金利、手数料、団体信用生命保険の内容など基本的な項目はもちろん、最終的にどちらの銀行の方があなたに向いているのかをアドバイスしたいと思います。

他の銀行、ネット銀行との比較にも役立つ内容だと思いますので、しっかり読み込んでいただければと思います。

※本記事においては便宜上、五十音順で北洋銀行を前(上)に、北海道銀行を後(下)に配置させていただいております。当事務所として特段どちらかに肩入れしているわけではございませんので、ご容赦くださいませ。

※本記事は2026年1月時点での情報です。商品内容など予告なく変更される場合がありますので、詳細は各銀行へご確認ください。

1. 金利タイプと金利水準の比較

住宅ローンを選ぶ上で、最も気になるのが金利です。

変動金利、固定金利期間選択型、全期間固定金利など、各銀行が提供する金利タイプや金利水準を比較してみましょう。

1.1. 変動金利

変動金利は、市場金利の動向に合わせて金利が変動するタイプです。

| 区分 | 北洋銀行 | 北海道銀行 |

|---|---|---|

| 変動金利型の取り扱い | 新規借入時における変動金利型の 商品の取り扱いは無し | 年1.575% |

まず北洋銀行には借入当初から「変動金利」で借りるという選択肢(商品)がありません。

次に説明する【1.2.固定金利期間選択型】または【1.3.全期間固定金利】で借りることになります。

また北海道銀行には変動金利の選択肢はあるものの、こちらも次に説明する【1.2.固定金利期間選択型】よりも金利が高く、変動金利を選択する理由がないことから実質的に「商品がない」に等しい状態と言えます。

なので、それよりも高い変動金利で借りる人はいません。

1.2. 固定金利期間選択型

固定金利期間選択型は、一定期間(例:3年、5年、10年など)金利が固定され、期間終了後に変動金利または再度固定金利を選択できるタイプです。

| 金融機関 | 3年固定 | 5年固定 | 7年固定 | 10年固定 |

|---|---|---|---|---|

| 北洋銀行 | 0.85% | 1.65% | ― | 2.05% |

| 北海道銀行 | 0.95% | 1.65% | 1.85% | 2.05% |

ご覧の通り、3年、5年、10年に関しては全く同じ金利になっています。

違いとしては、北洋銀行には7年固定金利がない一方、北海道銀行には『7年固定 1.85%』という選択肢があるということです。

この【1.2.固定金利期間選択型】を選ぶ場合は、固定期間終了後の金利プランや再度固定金利を選択する際の条件も比較検討しておくことが重要となります。

1.3. 全期間固定金利型

全期間固定金利型は、借入当初からローン完済するまで金利が変わらないため、返済計画が立てやすいというメリットがあります。

ただし、長期的な金利動向は銀行にも推測するのが難しく、そのため金利をかなり高く設定されている傾向があります。

| 金融機関 | 全期間固定金利 |

|---|---|

| 北洋銀行 | 年3.15% |

| 北海道銀行 | 取り扱いなし |

ここにきて大きな差が見られましたね。

北洋銀行は『全期間固定金利 年3.15%』という商品を用意しているのに対し、北海道銀行には現在『全期間固定金利』の商品がありません。

北海道銀行のHPによると、2025年2月から取り扱いを中止しているようです。

金利を高めに設定しても『全期間固定金利』を用意する北洋銀行と、先行き不透明感から『全期間固定金利』を販売中止している北海道銀行のスタンスの違いが表れていますね。

1.4.店頭基準金利の比較

北洋銀行・北海道銀行で住宅ローンを組む場合、大きく分けて【1.2.固定金利期間選択型】または【1.3.全期間固定金利】のいずれかで組むことになります。

ただし【1.2.固定金利期間選択型】の固定期間が終わった後、どうなるのかがわからない人もいるのではないかと思います。

例えば「3年固定で借りたあと、4年目からどうなるのか?」について説明すると、4年目に突入するにあたり改めて金利タイプを【1.1変動金利】【1.2固定金利期間選択型】【1.3.全期間固定金利】から再度、選ぶことになります。

- 最初に住宅ローンを契約した時には『3年固定』を選んだけど、次もまた『3年固定』にしよう!

- 最初は『10年固定』を選んだけど、次は『3年固定』にしよう!

- 最初は『3年固定』を選んだけど、次は固定期間を設定せず『変動金利』にしよう!

例えば、こんな感じですね。

その時の金利情勢や経済状況などを考慮し、自分でどれにするか再選択をする感じです。

ただし『最初に契約した時ほど、金利が低くない』ので要注意です。

北洋銀行、北海道銀行ともに【1.2.固定金利期間選択型】で説明した通り『3年固定:0.95%』『5年固定:1.65%』『10年固定:2.05%』となっています。

ただし、この金利を使うことができるのは住宅ローンを最初に契約する時だけなのです。

固定期間が終了し、次の金利タイプを決める時に用いられるのは、上の図の赤枠で囲った『店頭基準金利から年マイナス1.50%』というものになります。

| 金利タイプ | 北洋銀行(基準金利) | 北海道銀行(基準金利) |

|---|---|---|

| 変動金利 | 年3.075% | 年3.075% |

| 固定金利特約(3年) | 年4.000% | 年3.850% |

| 固定金利特約(5年) | 年4.650% | 年4.500% |

| 固定金利特約(7年) | - | 年4.600% |

| 固定金利特約(10年) | 年4.850% | 年4.750% |

店頭基準金利とは、上の表のようにその時の経済状況等を踏まえて、銀行ごとに設定された金利になります。

ここから『1.50%を引いた金利が適用になります』という複雑な仕組みとなっています。

例えば、最初に『3年固定:0.95%』を選んだ人が4年目に突入する前に『次も3年固定を選ぼう』と思ったとします。

その場合、北洋銀行は『4.000%-1.50%=2.500%』、北海道銀行は『3.850%-1.50%=2.350%』という、非常に高い金利になるということです。この点は注意ですね。

現状、両銀行の店頭基準金利には、特約期間ごとに多少の差があります。

しかし、店頭基準金利は変動しますので、再選定する時にどのような状況になっているのかは現時点で不確定となります。

ちなみに、2025年までは北洋銀行の方が店頭基準金利は低かったのですが、2026年に入り北海道銀行の方が低くなり、逆転しました。

今後も両行の金利は、お互いをけん制し合いながら変動していくことでしょう。

その点も含めた固定期間を選定するようにしましょう。

『金利』のまとめ

- 【固定金利期間選択型】に大きな差はない

- 【全期間固定金利】を選びたいなら北洋銀行

- 【店頭基準金利】に差があるものの、その時によって両銀行の優位性が変化する

2. 手数料の比較

住宅ローンを借りる際には、【融資手続きのための事務手数料】や【保証料】などの費用が発生します。

これらの手数料も、総支払額に影響を与えるため、しっかりと比較しましょう。

ちなみにネット銀行は金利は低いですが、この事務手数料が異常に高いことが大きなデメリットになります。

例えば5,000万円を借りるなら5,000万円×2.2%=110万円も事務手数料を払うことになります。

ネット銀行を検討したい人は、その点も含めて検討するようにしましょう。

事務手数料

ご覧の通り、事務手数料については『同じ』になります。

| 金融機関 | 新築・リフォーム | 中古住宅 | 借り換え |

|---|---|---|---|

| 北洋銀行 | 27,500円(税込) | 無料 | 49,500円(税込) |

| 北海道銀行 | 27,500円(税込) | 無料 | 49,500円(税込) |

保証料

どちらの銀行も金利に保証料が含まれるため、別途、保証料がかかるということはありません。

| 金融機関 | 保証料 |

|---|---|

| 北洋銀行 | 金利に含まれるため不要 |

| 北海道銀行 | 金利に含まれるため不要 |

JAバンクや労働金庫、信用金庫等ではかかる場合がありますので、注意してください。

そもそも「保証料とは何か?」という話ですが、現在の住宅ローンでは「借金を返せなくなった場合のために、親族に連帯保証人になってもらう」みたいな保証人制度がほとんどありません。

保証人をつけいない代わりとして、ローンを返せなくなった時のために、予め多くのお金を銀行に預けておくというのが「保証料」というものになります。

これが金利に含まれているので、別途、数十万円を前納(預け入れ)しておくといった措置をしなくても良いということです。

繰り上げ返済手数料

まず繰り上げ返済とは、毎月やボーナスなど契約時に設定した支払タイミングの他に、手元余剰資金ができた時など「前倒し」でローン返済をしてしまうことをいいます。

繰り上げ返済をすることで、利息の軽減させることができ、予定よりも早くローン完済をすることができるというメリットがあります。

よくあるパターンとしては「退職金が入ったから、退職金でローンを返してしまおう」というものですね。

この時に「残りのローンが1,000万円あるけど、退職金が1,000万円入ったから全部返してしまおう」というものが『全部繰り上げ返済』です。

また「残りのローンが1,000万円あるけど、老後資金も残しておきたいから、とりあえず500万円分だけローン返済してしまおう」というものが『一部繰り上げ返済』になります。

| インターネットバンキング利用時 | 一部繰上返済 | 全部繰上返済 |

|---|---|---|

| 北洋銀行 | 無料 | ネットでは不可 |

| 北海道銀行 | 無料 | 無料 |

まずインターネットによる手続き(インターネットバンキング)の場合の差がこちらです。

基本的にすべて『無料』ですが、北洋銀行の場合、全額繰り上げ返済をするならインターネットバンキングではなく、窓口まで伺う必要があるようですね。

続きまして、窓口での手続きをする場合の手数料です。

| 北洋銀行 | 窓口での手数料 |

|---|---|

| 変動金利・全期間固定 | 16,500円 |

| 固定特約(1,000万円以下) | 33,000円 |

| 固定特約(1,000万円超) | 55,000円 |

| 北海道銀行 | 窓口での手数料 |

|---|---|

| 500万円未満 | 22,000円 |

| 500万円以上~1,000万円未満 | 33,000円 |

| 1,000万円以上 | 44,000円 |

それぞれを比較すると、借りている金利のタイプや、返済する金額がいくらなのかによっても手数料が異なってくるようです。

気にする必要性は低いと考えます。

『手数料』のまとめ

- 繰上返済の手数料に違いがあるものの今後も同条件が継続するかは不確定

- その他手数料に現時点での差はない

- ネット銀行は事務手数料が多額になる。比較したい人はその点を注意。

3. 団体信用生命保険

住宅ローンには、団体信用生命保険(団信)が付帯していることが一般的です。

団信とは、契約者が死亡または高度障害状態になった場合に、住宅ローンの残債が保険金で完済される制度です。

この団信があることで、もしローン契約者が亡くなってしまったとしても、残された遺族が多額のローンを抱えてしまったり、家を手放さなければならない状況に陥らないようになっています。

最近の団信は「死亡・高度障害」の場合以外にも、特定の条件を満たすことでローン残高がゼロになる保障が付帯されています。

前項までの金利や手数料関係で大きな差が見られませんでしたが、この団体信用生命保険には少なからず違いがあります。

どちらが圧倒的に優れているということでもなく、北洋銀行が優れている部分と北海道銀行が優れている部分、それぞれあります。

その為、自分たち家族がどのような保障を重視して、死亡や病気に対して備えをしておきたいかを検討して選定するのが良いと思います。

この記事では、北洋銀行の『クレディアグリコル生命11疾病団信』と北海道銀行の『カーディフ生命団信』について、比較していきたいと思います。

結論、私は「団信」を基準に選ぶべきだと考えています。

3.1 がん保障

まずはガンの保障についての比較です。

比較するにあたり、ガンには大きく分けて2種類のガンがあることを説明します。

悪性新生物(ステージ1~4)

ひとつは転移の可能性があるガンで「悪性新生物(ステージ1~4)」と言われるものです。

この悪性新生物と診断された場合には、住宅ローンの残債がゼロになるという「ガン保障付き団信」が普及してきており、北洋銀行・北海道銀行ともに金利上乗せナシにてこの保障をつけることができます。(健康告知で問題なかった場合)

この悪性新生物になった際に住宅ローン残債がゼロになるというのは説明した通りですが、プラスαとして『北洋銀行のクレディアグリコル生命11疾病団信』では給付金として100万円を別途受けとることができます。

一方、北海道銀行の『カーディフ団信』では給付金はないものの、もし先進医療を受ける場合には2,000万円までの保障を受けることができ、さらに一時金として10万円を受けとることができます。

例えば、民間の保険会社で医療保険を契約しており、その特約で「先進医療特約2,000万円」といったものを付加されている人でしたら、北海道銀行のガン先進医療2,000万円は魅力的ではないかもしれません。

一方で、医療保険を契約していないが、ガンの先進医療には興味がある人なら、北海道銀行のカーディフ団信がオススメかもしれません。

このように、どちらかが明らかに優位性があるわけではなく、治療方法の選択等によって優位性が変化するという状況です。

上皮内ガン、皮膚ガン

また、もう一種類のガンとして「上皮内ガン、皮膚ガン」と呼ばれるものがあります。

これは転移の可能性がほとんどなく、いわゆるステージ0と言われるものになります。

この「上皮内ガン、皮膚ガン」の場合は住宅ローン残債がゼロになることはありません。

しかし、北洋銀行の場合は50万円、北海道銀行の場合は30万円の給付金を受けることができます。

この部分では北洋銀行の方が20万円多く、給付金を受け取れるということになりますね。

配偶者保障、奥さま団信

さらに付帯サービスとして配偶者保障、奥さま保障というサービスもあります。

例えば「ご主人1人でローンを組み、奥さまは債務者ではない場合」など、債務者ではないパートナーがガン(悪性新生物)になってしまった場合にも100万円のお見舞金をお支払いしますというサービスです。

※連帯債務、ペアローンの場合はご夫婦それぞれが死亡保障付きの団信に加入することになりますので、この付帯サービスはつかなくなります。

お見舞金が100万円というのは、どちらの銀行も同じです。

似ているようで異なるのは、

| 金融機関 | 保障対象 | 保障内容 |

|---|---|---|

| 北洋銀行 | 配偶者(性別問わず) | 悪性新生物(がん)を対象 |

| 北海道銀行 | 奥さま(女性) | 女性特有のがん(悪性新生物)を対象 |

このような違いがありますね。

現在ではまだ稀なパターンですが、女性が家計を支えて単独債務者となり、男性が専業主夫となる場合などは、北洋銀行の方が優位性があると言えますね。

給付金や先進医療治療費、上皮内がんや配偶者保障に違いがあります。

民間保険会社で加入している医療保険との兼ね合いを含め、検討すると良いでしょう。

3.2 脳卒中、心筋梗塞

続いて「脳卒中、心筋梗塞」についての説明です。

大きなポイントとして、ガン(悪性新生物)は「ガン(悪性新生物)になった=ローン残債がゼロ」という診断がされることで債務ゼロとなる診断確定なのに対し、

脳卒中・心筋梗塞については「診断確定ではなく、所定の状態が継続した場合にローン残債がゼロ」となる違いがあることです。

ここでは、比較すべきポイントが2点あります。

① 病名の違いについて

まずは『病名』です。

北洋銀行は『脳血管疾患・心疾患』であるのに対して北海道銀行は『脳卒中・急性心筋梗塞』という表記になっています。

こちらはchatGPTに作成してもらった脳血管疾患と脳卒中の関係を表す図になりますが、脳血管疾患の方が保障される病気の範囲が広いということになります。

心疾患と急性心筋梗塞との関係も同様で、心疾患の方が保障範囲が広くなります。

結論、この病名の部分だけを切り取ると『北洋銀行の団信の方が脳・心臓分野では保障範囲が広い』と結論付けることができます。

② ○○日以上、○○が継続した場合

ただし、それだけで優位性があるとは言い切れません。

前述の通り、その病名に該当しただけでは団信がおりることはなく、さらに条件を満たす必要があります。

まず北洋銀行は『継続して入院を180日以上した場合に団信がおりる』という内容になっていますが、現代において脳血管疾患・心疾患で継続して180日以上入院をし続けるのは、非常に稀なケースのようです。

数週間の入院後、リハビリテーション病院へ転院し、1~2か月のリハビリを経て退院することが一般的のようです。

一方で北海道銀行は『所定の状態が60日以上継続した場合に団信がおりる』という条件になっていますが、こちらはどうでしょう?

所定の状態が60日以上継続とは?

北海道銀行のカーディフ団信の約款を要約すると『日常生活に重大な支障をきたす障害が60日間続いていること』と読み取ることができます。

具体的な目安としては、

- 半身まひなどにより、歩行や立ち上がりなどが自力でできない

- 言語障害により、会話が困難

- 嚥下(えんげ)障害などにより、食事をとるのに介助が必要

- 日常生活に常時介助が必要な状態

このような状況のようです。

最終的には医師の診断書にゆだねられる部分もあるかと思いますので、線引きとしては非常に難しいですね。

脳・心臓の保障部分についての見解

あくまで個人的な見解として、どちらかといえば北海道銀行の『カーディフ団信』の方が実際に保障されるケースが多いのかなと思います。

ただし、それでも適用になるケースが非常に稀であり、さほど重視するべきポイントではないというのが個人的見解です。

『脳卒中、急性心筋梗塞の保障はオプション(プラス0.1%の金利上乗せが必要)』

という銀行もあります。

個人的には前述の見解から、わざわざ0.1%上乗せしてまで付帯させる保険ではないかなと思います。

3.3 その他の疾病

ガン、脳疾患、心臓疾患以外にも、それぞれの銀行で指定された疾患により、住宅ローン残高がゼロになるケースがあります。

以下、それぞれの比較を整理しました。

| 区分 | 北洋銀行 | 北海道銀行 |

|---|---|---|

| 対象疾病 | ・糖尿病 ・高血圧性疾患 ・腎疾患 ・肝疾患 ・慢性膵炎 ・大動脈瘤および解離 | ・糖尿病 ・高血圧症 ・慢性腎不全 ・肝硬変 ・慢性膵炎 |

| 保障発動条件 | 対象疾病により180日以上入院した場合、住宅ローン残高がゼロになる | 対象疾病により12か月連続で就業不能となった場合、住宅ローン残高がゼロになる |

北洋銀行と北海道銀行の違いを整理すると、疾病名が違うという部分があること、入院180日(北洋銀行) or 12か月就業できない(北海道銀行)という違いがありますね。

ちなみに、上記の疾病による保障が発動される確率は、『限りなく低い』のが現実のようです。

なかなか180日以上の入院や、12か月連続での就業不能状態となる確率は低いらしく、期間を経過する前に回復されるか、またはお亡くなりになってしまうことが多いようです。

3.4 怪我や入院時のおまけ

その他、住宅ローン残高がゼロにはならないものの、入院をすることでお見舞金をもらえるといった『おまけ』のような保障があります。

北洋銀行のクレディアグリコル生命の場合、病気やけがで入院が連続して5日以上となった場合、『10万円』のお見舞金を受け取ることができます。

これがあることで、民間保険会社の医療保険に加入せずとも、入院に対する備えをカバーすることができるでしょう。

民間の医療保険に加入している、または加入するか検討している人は、この部分を含めて検討することをオススメします。

一方で北海道銀行の場合は、このような病気やけがに対する保障はオプションとなっており、金利を0.1%上乗せすることで付帯することができます。(31歳未満の人は、金利上乗せナシで付帯することができます)

3.4 より手厚い団信に加入できる銀行を選ぶ

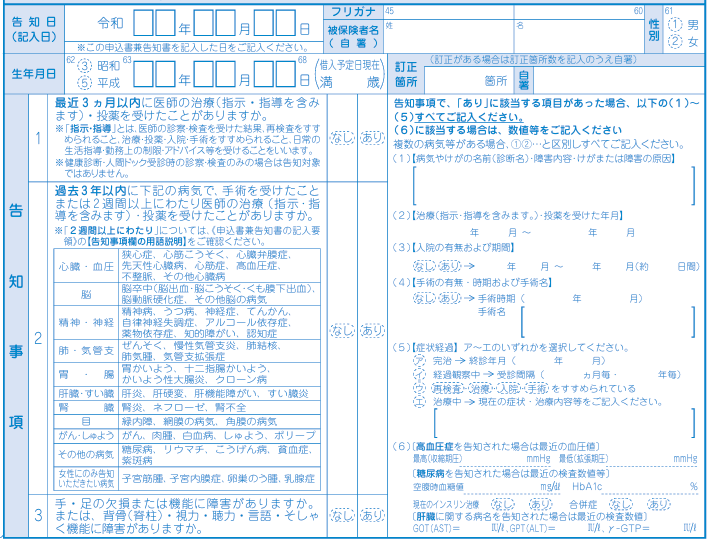

さて、ここまでで団体信用生命保険の比較をおこなってきましたが、注意していただきたいことがあります。

それは「団体信用生命保険は、健康状態次第で加入できない場合がある」ということです。

団体信用生命保険に加入する際、過去の病歴や通院歴などを保険会社に報告する『健康告知』というものがあります。

この健康告知によっては団体信用生命保険に加入することができず、住宅ローンを借りることができない場合もあるのです。

そして、この健康告知による審査基準は、保険会社ごとに異なります。

例えば、北洋銀行のクレディアグリコル生命では『引き受け不可=団信に入れない』となる場合でも、北海道銀行のカーディフ生命では『承諾=団信に加入できる』となる場合があります。当然、逆パターンもあります。

30歳を超えてくると、病歴や通院歴、健康状態にも何かしら問題が出てくるものです。

その為、健康状態や過去の履歴に何かしら不安のある人は、どちらの銀行の団体信用生命保険の審査も受けてみることをオススメします。

その上で、より手厚い保障の団体信用生命保険に加入できる銀行を選ぶという決め方が良いと思います。

そのため、どちらの銀行の団信審査も受け『より良い条件で団信へ加入できる銀行』で住宅ローンを組むことをオススメします!

団体信用生命保険のまとめ

- ガンの団信には付帯される保障に差があるが『優劣は人によって異なる』

- 心疾患、脳血管疾患は『疾患名』と『保障発動要件』に違いがあるものの『大差はない』

- 上記三大疾病以外の疾病によるローン残高がゼロになる要件にも違いがある。しかし要件に該当する可能性は『非常に低い』

まとめ & アドバイス

ここまで北洋銀行と北海道銀行の住宅ローンを比較検討してきましたが、結論、さほど大きな違いはないと言っていいレベルです。

そんな中で、どちらの銀行を選ぶかの基準を作るなら

- 金利:基本的には金利は同水準であるが、全期間固定金利を選びたいなら、現時点では北洋銀行を選択

- 手数料: 融資手数料、保証料、繰り上げ返済手数料に大きな違いは見られない

- 団体信用生命保険: 自分たちに合った保障が充実していること、審査が問題なく通った銀行を選ぶこと

このような部分で選定することになるでしょう。

この記事を最後まで読んでいただいた方は、非常に真面目で、マイホーム購入や人生設計を真剣に考えている方だと思います。

そんな方に私からアドバイスさせていただくとしたら『北洋銀行、北海道銀行、どちらにするかは大差ありません』ということ。

それよりも『自分たちに合った適切な予算を見極めて住宅購入をすること』こちらの方が圧倒的に重要だということです。

「いくらローンを借りることができるか?」については、それぞれの銀行が審査してくれます。

しかし、自分たちに合った適切な住宅購入予算、言い換えると「いくらまでなら無理をせずにローンを返済していくことができるか?」について銀行は教えてくれません。

マイホームを購入した後も幸せに暮らしていけるよう、無理のない住宅購入予算を見極めてから住宅購入計画をスタートさせること。

こちらの方が数倍大切なことなのです。

もし興味が出てきましたら、当事務所の『あんしんマイホーム資金計画書』を作成することを検討してみてください。

きっとこの記事の情報よりも、もっとあなたの人生にお役立ちできると思います。

※注意: 上記の比較情報は2026年1月15日現在のものです。金利や手数料、保障内容などは変更される可能性がありますので、必ず各銀行の公式サイトで最新情報を確認してください。また、個別の審査結果によっては、提示される金利や条件が異なる場合があります。