できれば「無料」が望ましい…

でも「有料」の方が有益な情報を得られそう…

無料or有料、どちらのFPに相談しよう…

このようにファイナンシャルプランナー(FP)に相談しようとした際に、多くの人が「無料」or「有料」どちらに相談しようか迷うみたいです。

多くの人はFPに相談するのは初めてのことですし、相談料の相場も1時間1万円以上はするようなので、思い切って有料相談に申し込むことができないみたいですね。

気持ちはとてもわかります。

私も可能な限り『お金は払いたくない派』ですし、無料のものには飛びつきたくなります。

とはいえ、私自身が運営している「札幌住まいのFP相談窓口」では2016年の開業以来、無料での相談を受けておりません。

ちなみに2016年の開業以前は、無料でFP相談に乗っていた時期もあります。

さらに言えば、「相談してくれたら5,000円のアマゾンギフト券プレゼント」みたいに、逆にお金を払って相談を受けるという経験をしたこともあります。

そんな無料相談も有料相談も経験している私が、無料相談のメリット・デメリットを解説し、なぜ今は有料で相談を受けているのか説明していきますね。

無料で相談できるFPのメリット・デメリット

メリットは「無料であること」

無料で相談することができるFPの最大のメリットは、「無料であること」です。

正直ここに尽きますし、それ以外のメリットは残念ながらありません。

無料であれば、少なくとも相談をした時点では「お金」という資源を失うことはなさそうですよね。

さらに「相談すればアマゾンギフト券プレゼント!」といった、むしろ相談をすることでお小遣いを稼ぐこともできる場合があります。

「お金を失うことがないなら安心して相談できる」という人もいるかもしれません。

デメリットは、保険や金融商品を売り込まれること

不思議だとは思いませんか?

なぜ、そのFPは無料で相談に乗ってくれるのでしょうか?

答えは、保険や金融商品の販売につなげて手数料を得たいからです。

多くのFPの収入源は、保険や金融商品(株や投資信託、ワンルームマンション投資等)を販売することで得られる『手数料収入』になります。

例えば、

- A保険会社の医療保険を売ったら、A保険会社から謝礼をもらえる

- 投資用マンションを売ったら、不動産会社から販売金額の●%をもらえる

このようなものです。

無料で相談に乗ったとしても、その相談者さんに保険を販売して、手数料収入を得ることができればOKということです。

当然、保険や金融商品が売れなかった場合は「タダ働き」になったり、プレゼント代が「マイナス」になってしまいますから、営業マンは何としても保険や金融商品を売りたいと思っているはずです。

最大のデメリットは、正しいアドバイスを受けられないこと

最近ではSNSの影響もあり、このような「なぜ無料で相談に乗ってくれるのか?」について認知されつつあります。

そのため「無料で相談は受けたうえで、金融商品さえ買わなければOKでしょ?」と思われている人がいるかもしれません。

しかし、これは頭のいい選択だとは思いません。

なぜなら無料FPは、金融商品を売ることを前提としてアドバイスをしている人がほとんどで、そもそも正しい情報提供をされていない可能性が高いからです。

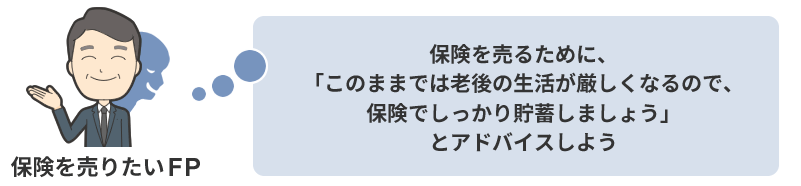

FPが「保険を売りたい」と考えていた場合、相談者様には『保険が必要だ』『保険に加入したい』と思ってもらうようなアドバイスやシミュレーションをしなければなりません。

例えば、貯金だけで老後も十分生活していけるだけの資産がある人に対して、「このままでは老後が心配ですね。保険を利用して効率よくお金を貯めましょう」とウソの情報を伝える。

また、NISAに興味がある人に「NISAは損をする可能性があります」と必要以上に恐怖心を与えて、保険契約へ誘導する…などです。

相談者様のためのアドバイスではなく、自分(無料FP)に有利に働くアドバイスに偏っているということです。

アマゾンギフト券をもらうだけにして、相談内容は真に受けない…という方法もあるかもしれませんが、時間を無駄にするだけではないかなと個人的には思います。

ハウスメーカーから紹介された無料FPの場合

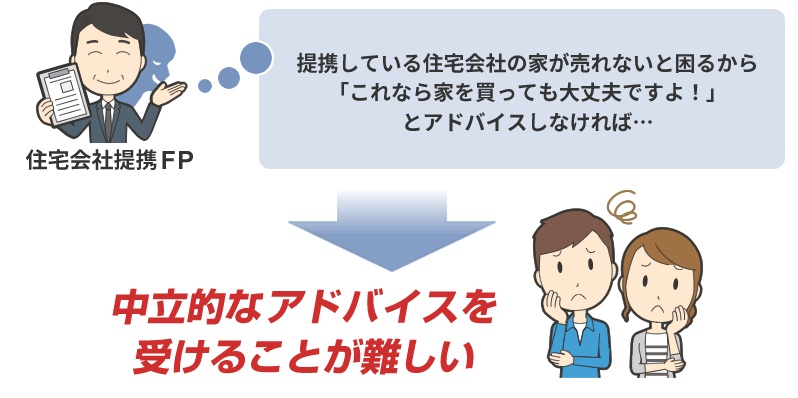

ハウスメーカーから「提携しているFPをご紹介します」と言われて相談をすることになった場合は、さらに注意をしなければなりません。

なぜなら、そのFPはハウスメーカーから報酬を得ており、ハウスメーカーが有利になるようなアドバイスをするよう癒着している可能性が高いからです。

例えば、ハウスメーカーの営業マンから「このお客様は総額が5,000万円くらいになりそうなので『5,000万円なら全然問題なく買えます!』ってアドバイスしてくれる?」と、裏で言われているということです。

事前にハウスメーカーからFPに対して3~5万円の報酬が払われていたり、契約になったら10万円支払うという約束になっているパターンが考えられます。

そのFPにとってお客様は『これから家を買う人たち』ではなく、『お金を払ってくれるハウスメーカー』ですから、当然ハウスメーカーが喜ぶようなアドバイスをしようと頑張ります。

ライフプランシミュレーションは、

- 今後の収入見込みを楽観的に考える

- 生活費を少なく見積もる

- 住宅ローン金利の変動を見込まない

- 住宅のメンテナンス費用を含まない

- 学費を少なく見積もる

- 老後にかかる生活費を減らす

など、ライフプランシミュレーションをするFPの作り方次第で、どのようにでも未来を変えることができるのです。

このような形で、無料FPには「無料で相談できる」というメリットがあるようで、それ以上のデメリットが潜んでいるのです。

有料FP相談のメリット

最大のメリットは真実を知れること

無料FPのデメリットを、有料にすることで解消することができます。

結局のところ、FPにも生活がありますから、収入を確保しなければなりません。

嘘をついたり、正しいアドバイスをしなかったり、必要もない金融商品を売りつけようとするのは、そのFPが悪い人だからではなく、生活費を確保するために仕方なくしているのです。

これは人間性の問題ではなく、ビジネスモデルの問題です。

実際、2016年の開業以前に『無料で相談を受け、保険を売ることを目的としていた私』と『開業後に有料で相談に乗ることにした私』のアドバイス内容は大きく変化しました。

報酬が確定しているからこそ、無理な営業活動をせず、ただひたすらに目の前のお客様のメリットを追求できるようになったのです。

お客様から直接料金をもらうからこそ、今まで以上に大きな責任感が生まれ、

- 相談したことで、相談料以上のリターンを得ることができた

- 相談料以上の価値があった

- 有料だけど相談してよかった

とお客様に満足してもえるよう、アドバイスがしたいと思うようにもなりました。

このように有料相談はお互いにとってwin-winとなる形態だと、私は心の底から思います。

あなたはどちら派?

冒頭でお話しした通り、私も可能な限り『お金は払いたくない派』ですし、無料のものには飛びつきたくなります。

しかし、ここ数年は考え方がガラッと変わり「無料サービスの引き換えに失うもの」を徹底的に考えるようになりました。

- 今後、失うかもしれないお金

- 個人情報

- 時間

- 体力

無料で何かを得られるとしても、これらを失う可能性があるなら、無料のものは基本的にスルーします。

また、たとえ有料だったとしても、支払った金額以上のリターンを得られるなら喜んでお金を払うことを覚えました。

A)相談料は無料。しかし身の丈に合わないの高額な家を購入することになってしまった

B)10万円の有料相談をした。結果的に有益な情報を得ることができ、100万円以上のリターンを得ることができた

この2つの選択肢があるなら、喜んでBの10万円の有料相談を選択します。

あなたならどちらを選ぶでしょうか?

これからの時代、このような『お金の使い方』も生きていく中で大切になってくると思います。